1、钴供需格局

钴为不可再生金属,且资源量稀缺,储量及产量高度集中在少数国家或企业,历史 上价格波动较大。

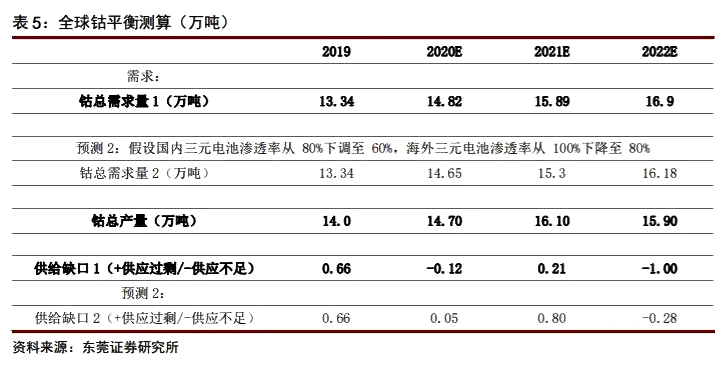

钴具有稀缺性。2019 年全球已探明的钴矿储量大约 700 万吨,且不可再生,具有稀 缺性。按照 2019 年全球 14 万吨的开采量计算,钴还可以开采约 50 年。

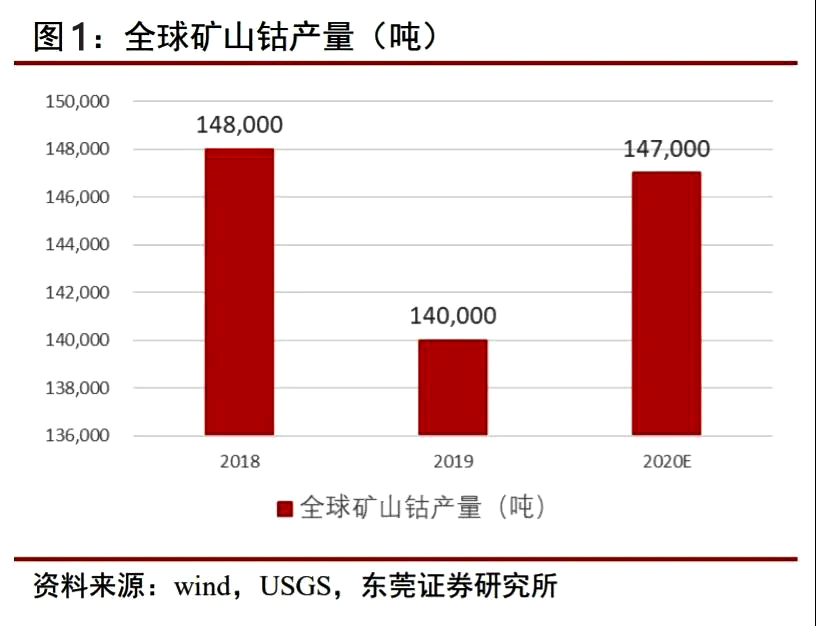

钴资源储量分布集中。刚果(金)、澳大利亚、古巴钴储量占全球钴资源比重分别为 51%、17%、7%,三国钴储量占比合计约 75%;已探明的钴储量仅为 8 万吨,占全 球总储量的 1%,是钴消费大国,钴原料主要依靠从刚果(金)进口。

刚果(金)钴矿产来个占全球 72%。根据 USGS 数据,2019 年刚果(金)钴原料供 应量全球占比达到 72%,钴上游供应仍然高度集中于刚果(金);钴产量占全球比 例仅为 1%,与我国钴消费地位及不相称。

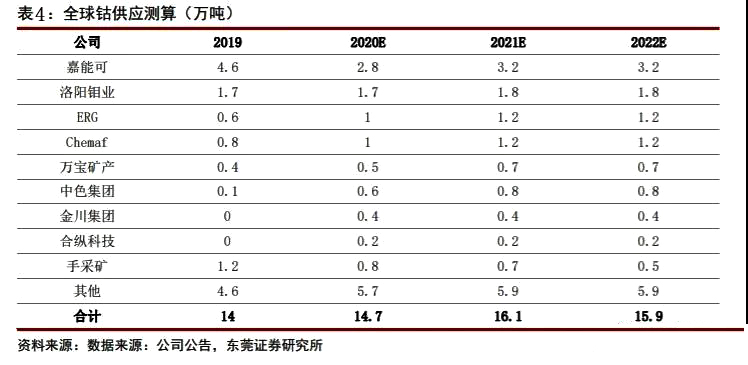

钴产量在企业端分布集中。从企业产量维度看,钴矿供应端寡头垄断格局,2019 年 CR3 占比达全球产量约 50%。嘉能可是全球最大的钴生产商和贸易商。2019 年,嘉能可 钴产量达到 4.63 万金属吨,占全球钴总产量比例 33%,且显著领先其他钴矿生产企业;第二名洛阳钼业产量为 1.6 万金属吨,占全球比例 11%。嘉能可不仅是全球第一大钴生 产商,同时也是全球最大的钴贸易商,在钴行业中长期占据主导地位。

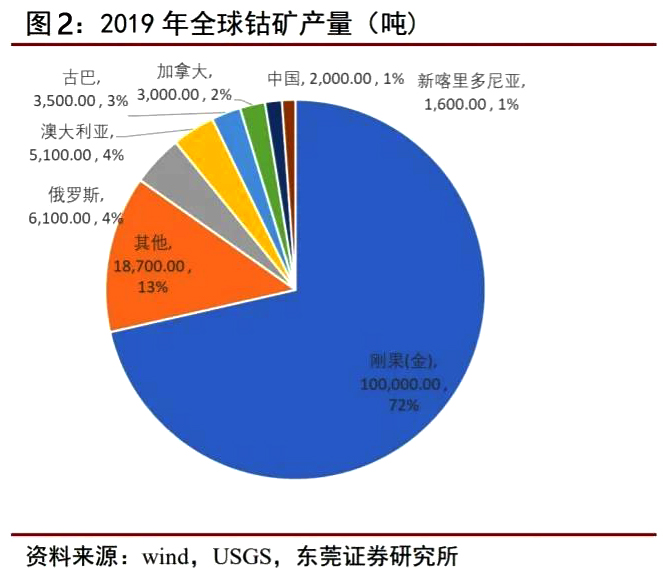

钴原料进口地、中转地高度集中。根据海关数据,2019 年,按照产销地统计, 我国从刚果(金)进口钴原料(包括钴矿和钴湿法冶炼中间品)为 6.41 万吨,占整体进 口量比例为 51.5%,从南非进口钴原料 3.44 万吨,占比为 27.6%。按中转地统计,2019 年我国钴原料进口经南非进行中转占比达到 59%,经坦桑尼亚中转运输的钴原料占比为 8.4%。

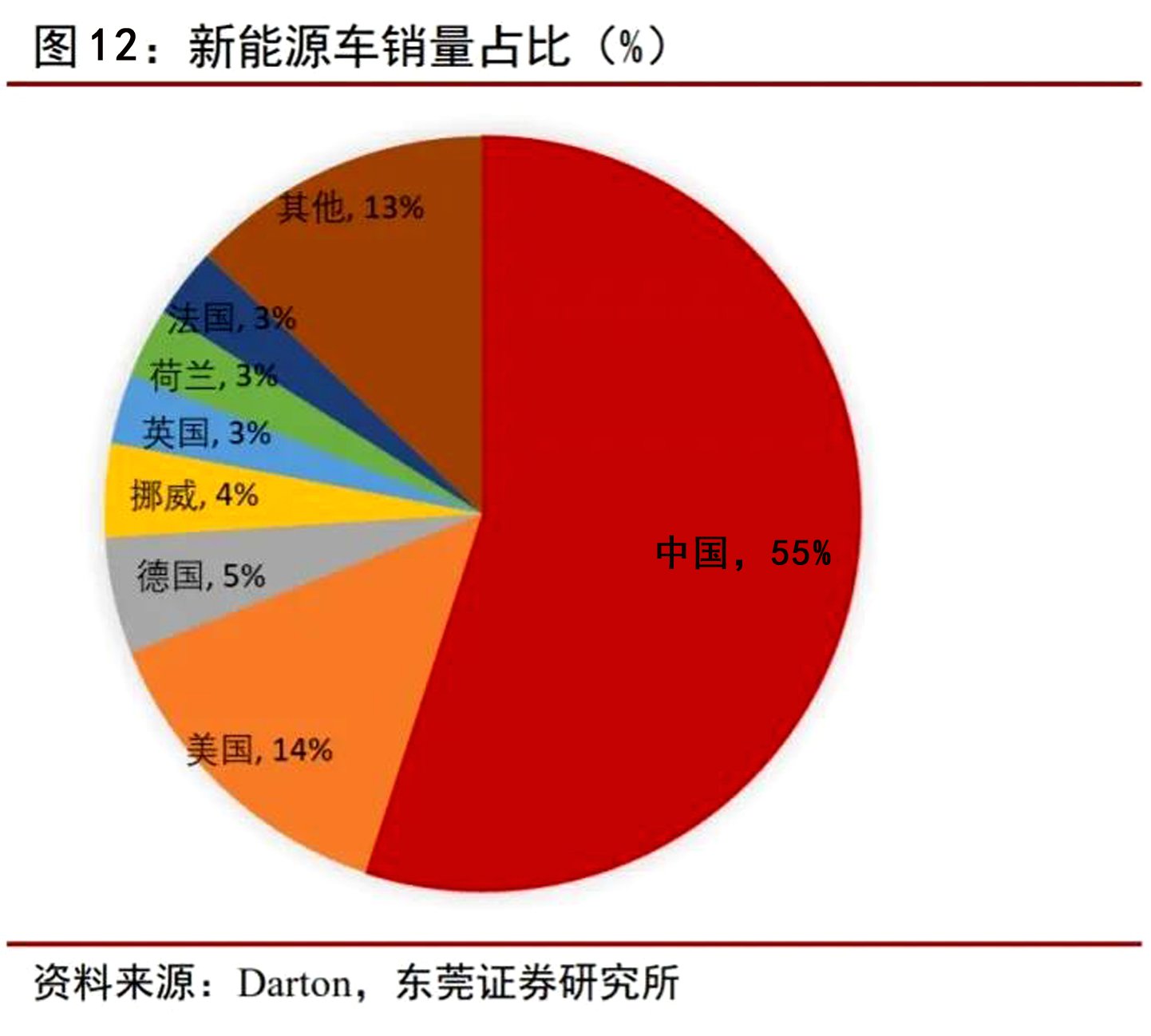

电池占钴终端消费比例最高。2019 年全球精炼钴消费量约 13.3 万吨,其中电子产 品用钴量约 5 万吨,占整体钴消费比重 37%;动力电池钴用量约 1.8 万吨,占整体钴消 费量比重 14%。从电池钴消费结构看,2019 年钴酸锂用钴占比为 55%,三元材料用 钴占比为 43%。安泰科预测 2025 年前 3C 消费钴依然是电池行业用钴的主流,2025 年 后动力电池占比逐渐成为主导。

钴行业供需两端关注重点。钴供应在国家分布及企业分布上均高度集中,因此主产 国及主要中转国的疫情扰动、个别企业或矿山减产对钴供应影响较大;同样,在钴消费 终端,电池占钴消费比例较大;钴供需两端高度集中,因此在供给端需关注刚果(金)、 南非、嘉能可的产量情况;在需求端需关注动力电池、消费电子产量的边际变化。

2. 钴需求回暖

2.1 低钴、无钴电池趋势的影响有限

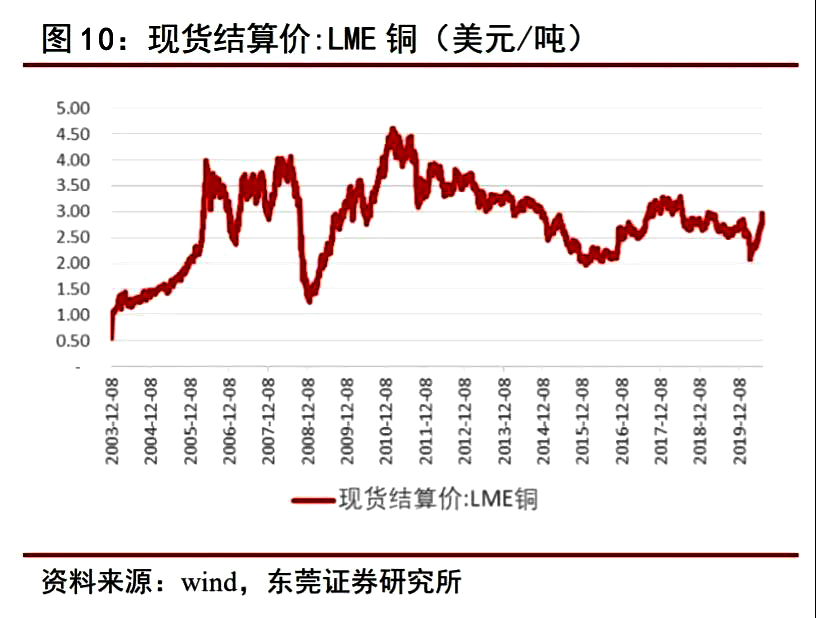

国内锂离子电池正极材料四种主要元素为镍、钴、锰和锂,而钴是稀有元素,全球 的钴储量仅为 700 万吨,且分布集中,刚果(金)、澳大利亚和古巴三国储量占据了全 球储量的 70%,钴资源非常容易被控制和垄断。历史上钴价格波动较大,7 月 28 日钴价 格为 27 万元/吨,历史峰值价格在 89 万/吨,极大增加了锂离子电池成本(动力电池占 整车成本约 40%,硫酸钴占电池成本约 6%)。

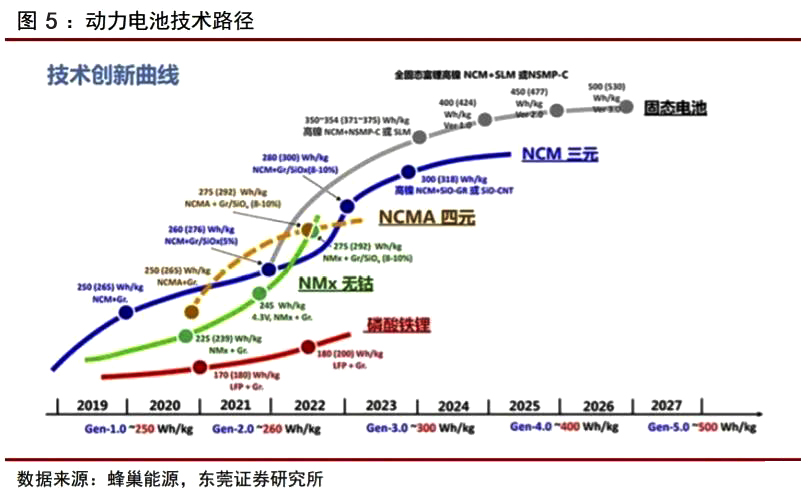

目前降低电池用钴成本有以下两个方向:一、通过回收动力电池,来提高钴的利用 效率。二、研发低钴或无钴电池。低钴电池有三种:NCM811、松下的 NCA,但非当前国 内主流。当前无钴电池的方案有两种:一是磷酸铁锂电池(通过升级工艺,减少电池包 零件数量并增加电芯总量,在电池包总质量不变的前提下,提升电池包的能量密度,但 有瓶颈),例如,比亚迪推出了基于磷酸铁锂电池的刀片技术,宁德时代采用 CTP 技术 的磷酸铁锂;二是新型无钴材料电池(固态锂电池),例如蜂巢能源研发的基于无钴电芯 的 NMx 镍锰酸锂电池。短期看,在无钴技术成熟之前,钴仍将是新能源车上不可或缺 的稀缺金属。长远来说,固态电池或将普及。

预计未来磷酸铁锂及高镍三元锂电池装机量均提升。磷酸铁锂凭借低衰减、低成本、 CTP 技术提升能量密度,未来在低端乘用车装机量获得提升;高镍低钴三元锂电池随着 电动车销量提高而放量,主要应用在中高端乘用车;2025 年后固态锂电池逐渐普及。随 着电动车产量增长,预计磷酸铁锂及高镍三元装机量都会提升;三元装机量提升带来钴 用量增加会大于低钴技术带来的钴应用量的减少。

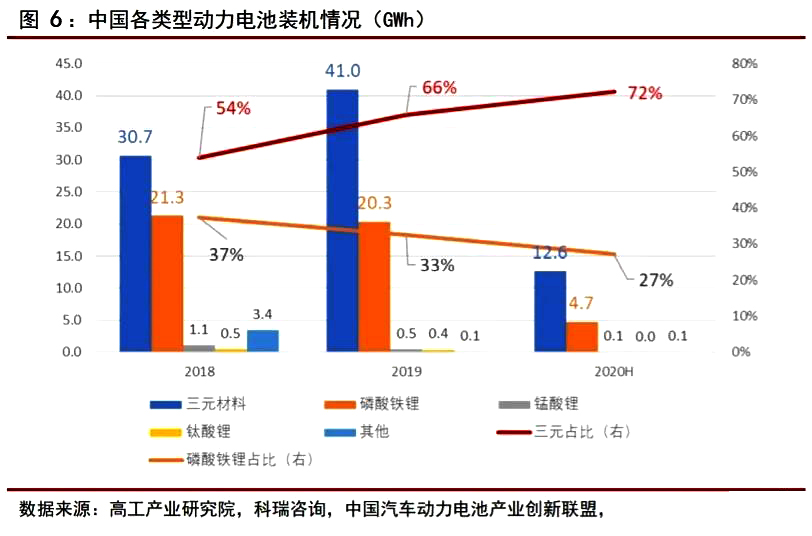

三元动力电池主流地位不断强化。2018-2020H,三元电池装机占整体装机量比例持续上升,分别为 54%、66%、72%;磷酸铁锂电池装机量占比持续下降,分别为 37%、33%、27%。三元电池装机量保持稳定增长态势,装机量占比逐渐超过磷酸铁锂且 领先优势逐渐扩大。

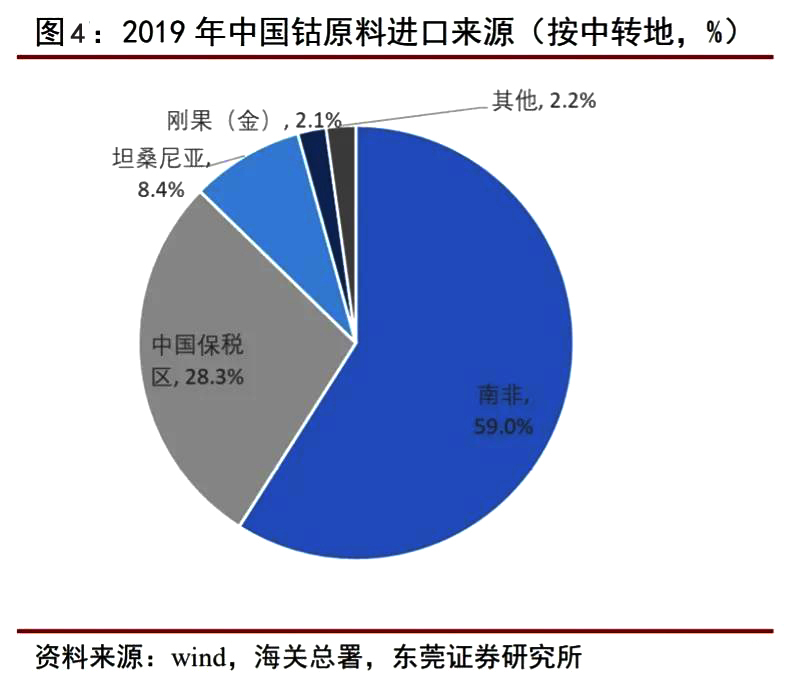

“低钴、无钴”路线不改钴中期需求稳定增长。若磷酸铁锂电池装机量占比高于预 期,未来三元电池渗透率下降情况下,我们将国内三元电池渗透率从 80%下调至 60%, 海外三元电池渗透率从 100%下降至 80%。测算结果显示,三元电池渗透率下调好后, 2020-2022 年全球钴消费量年均复合增速从 8.2%降至 6.6%,依然保持稳定增长态势。

2.2 下半年电动车销售回暖

欧洲扶持加码,退坡延迟。2020 年以来,欧洲为完成碳排放目标,大力发展新 能源车,叠加疫情冲击经济,扶持政策加码以发展绿色经济修复经济;将新能源汽 车补贴政策延长至 2022 年底,以汽车消费促进内需增长。

新能源车销量修复显著。2020 年 5 月欧洲主流市场新能源车销量显著回暖,环比、 同比增速触底反弹,渗透率继续提升,6 月实现环比、同比均实现 100%以上增。:虽然 2020 年上半新能源汽车年产量仍低于去年同期,但 3 月-6 月连续环比正增长,环 比增幅分别是 307.69%、35.84、13.89%和 26.8%,产量边际回暖明显;2020 年 6 月,国 内新能源汽车销量完成 10.4 万辆,是上半年新能源产销最高的一月,预期下半年新能源 陈需求持续释放。

2.3 全球电子消费回暖

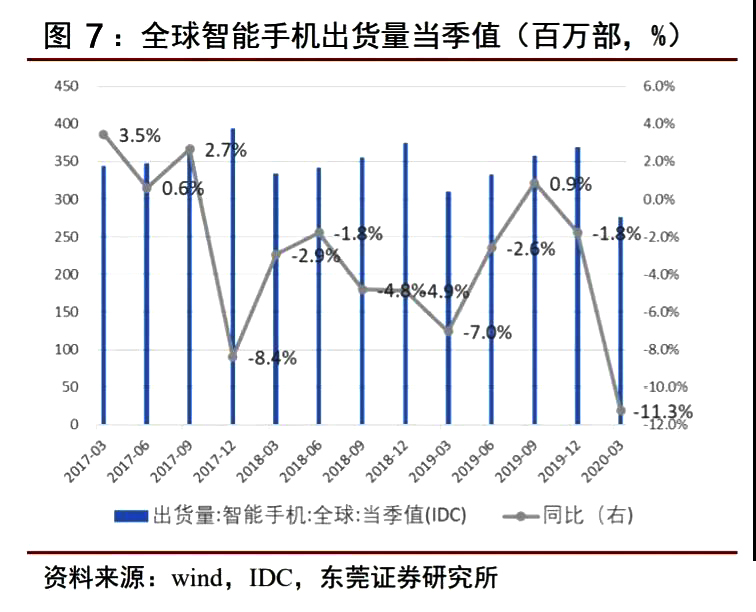

消费电子产品产销量边际回暖。根据 IDC 数据,2020Q1、2020Q2 全球 PC 出货量分 别同比-9%、+11%,2020H 上半年同比+1.7%,PC 呈边际回暖;受疫情影响,2020Q1 全 球智能手机出货量同比-11.3%,随着智能手机主要消费国(欧美、中日韩)复工复产推 进,预期下半年出货量迎来边际改善。

手机出货量边际回暖显著,5G 手机渗透率快速提升。根据工信部数据,2020H 智能手机出货量同比降幅显著收窄,呈边际改善趋势;5G 手机渗透率快速上升,6 月5G手机渗透率达41.6%,2020H渗透率为36%,2019年7-12月渗透率仅为1.5%), 渗透率提升显著。预期随着 5G 手机渗透率提升带来换机需求,将拉动全球智能手机出 货量增加;以及单机电池量增加,将带动钴消费提升。

预测 5G 对智能手机拉动作用在 2021 年显现。根据咨询机构 CCS Insight 预测数据, 受疫情冲击,预计 2020 年全球手机出货量将下滑至 15.7 亿台,同比下滑 13%。同时, CCS Insight 预测 2021-2022 年全球手机出货量有望恢复正增长,达到近 20 亿台的水平, 预测 5G 对智能手机出货量拉动作用将在 2021 年显现。

此外,5G 手机电池高电压高容量趋势、电子烟、无人机、穿戴设备(电话手表、TWS 等)及智能家居的需求带来钴新增消费。预计 2020Q3 消费电子需求复苏,IDC 预测 2020- 2021 年,消费电子用钴量同比增速分别为 5.37%、5.72%、5.97%。

3. 钴供应增速下降

3.1 穿透采购模式对钴供给的影响

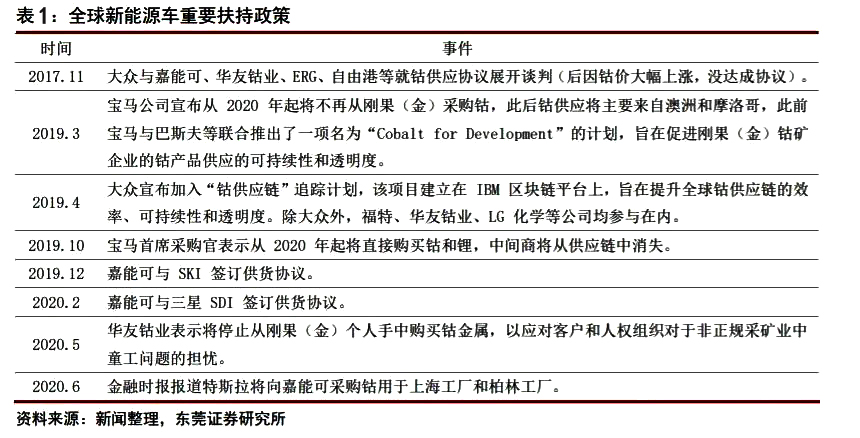

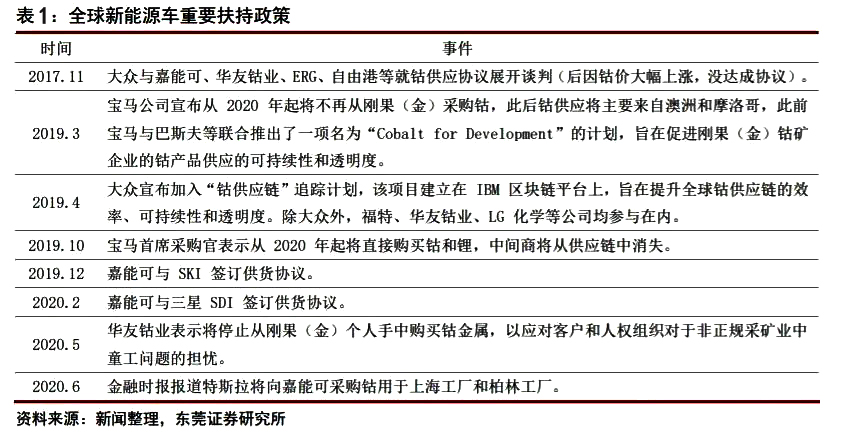

事件:苹果、Alphabet、微软、戴尔和特斯拉五家公司被国际人权组织提起诉讼, 理由是这些公司采购及使用由刚果(金)童工开采的钴。

事件:2020 年 6 月 16 日,英国金融时报报道,特斯拉将从嘉能可购买钴用于上 海工厂和计划中的柏林工厂,每年采购规模达到 6000 吨。

事件:特斯拉 2019 年影响报告(Tesla 2019 Impact Report)表示,公司将继续使用从刚果(金)采购的钴原料,但为了避免钴生产过程中的人道主义风险,其计划通过 “Responsible Minerals Initiative’s(RMI)Cobalt Reporting Template”收集信息以保证钴 供应链的透明度,并要求其电池供应商和二级供应商均执行第三方审核以保障钴的供应 链安全。

为什么特斯拉直接向嘉能可采购钴原料?原因一:刚果(金)钴产量占世界的 72%, 而刚果(金)钴产量来自三部分,分别是大型矿山、租赁矿山、手采矿,2018 年是刚果 (金)手采矿供应的高峰,产出总量近 3 万吨,占当年全球钴原料供应比例 20%,因手 采矿存在人道主义风险,下游整车厂及电池生产商为避免道德风险,加强了供应链管理, 直接向上游大型矿企采购钴原料,从供应链中排除手采矿。(根据 RMI 官网,嘉能可、 自由港公司是 RMI 名单中的两家合格钴供应商,其中自由港公司已将钴矿资产出售给洛 阳钼业。)原因二:钴动力电池产业链包含了“钴矿开采-钴冶炼-前驱体-正极材料-电池 -电动车”等环节,为保障钴供应量及价格的稳定性,电池厂及整车厂跳过中间环节(冶 炼和材料加工),直接与上游矿企签订供货协议。特斯拉向嘉能可采购钴或成为标志事 件,穿透采购模式有望成为行业趋势。

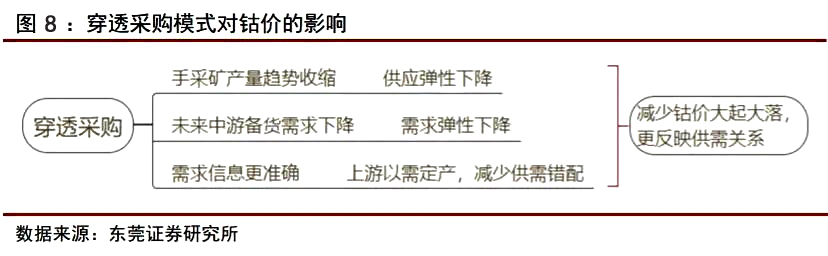

穿透采购影响一:手采矿产量将趋势性收缩。2019 年以来,刚果(金)对手采矿监 管加强,并计划通过设立公司统一采购等方式管理手采矿市场,手采矿产量受到限制;同时,为避免道德风险,中下游企业均加强钴供应链管理,排除手采矿进入自身供应链, 手采矿需求下降。

CRU 数据显示,由于 2019 年钴价大跌及刚果(金)政府加强监管,手采矿产量大 幅下滑,较 2018 年同比下降 56%,占全球钴原料供应比例从 20%降至 8%。在钴价格低 位、政府政策收紧以及下游企业供应链排除的背景下,CRU 预测 2020-2020 年手采矿分 别同比-33%、-13%、-29%,手采矿产量将迎来趋势性收缩。

穿透采购影响二:穿透采购模式将导致中游备货需求的萎缩。当前钴采购模式仍然 是中游钴冶炼和正极材料企业向上游钴矿企采购为主,若下游电池厂及整车厂需求增长, 则中游备货意愿强烈,中游备库放大了钴需求弹性,导致钴价加速上涨。由于中游掌握 需求信息与实际存在一定偏离,钴价容易出现偏离基本面的暴涨暴跌。未来随着穿透采 购模式普及,中游更多扮演代工厂角色,中游备库需求将减小,钴需求弹性下降。

穿透采购影响三:穿透采购模式将使钴供需更匹配,有助降低钴价格波动。下游电 池及整车厂直接面向市场,掌握的需求信息更准确,向上游矿企直接采购钴原料,钴矿 企业则可以需定产,减少供需错配,有助降低钴价波动,使钴价更能反映真实供需关系。

根据影响一、二、三分析,随着穿透采购模式成为主流,钴行业供需两端弹性将下 降,预计钴价走势更平稳,更能反映行业供需基本面。此外,手采矿产量占比收缩,将 导致钴整体成本上移,推升钴原料价格中枢。

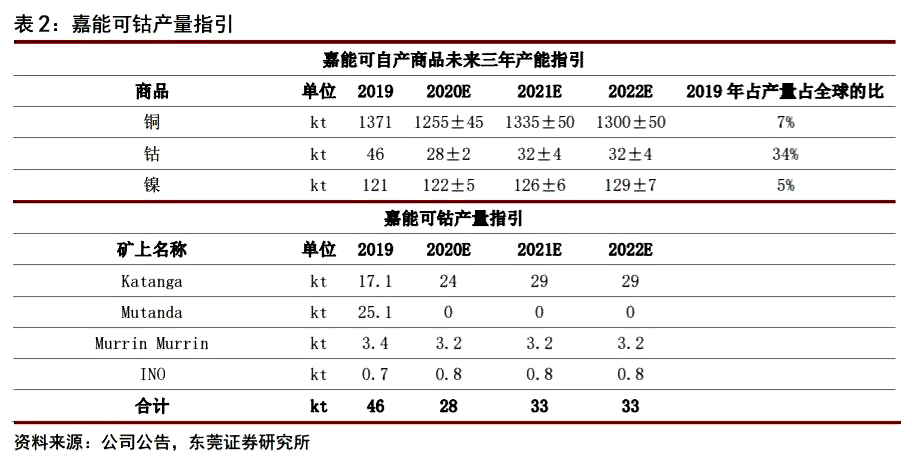

3.2 Mutanda 关停影响

事件:2019 年 8 月,嘉能可宣布于 2019 年底关停 Mutanda 项目,停产或持续至 2022 年。2019 年 11 月,嘉能可的子公司 MutandaMining 在周一发给员工的一封信中显 示,由于该公司目前难以获得硫酸的原因,嘉能可位于刚果民主共和国的 Mutanda 矿山 已于 11 月 25 日暂停运营。

疑问 1:Mutanda关停对嘉能可产量影响多大?钴价回升后,Mutanda 是否会复产?

Mutanda 为全球第一大钴矿。Mutanda 于 2019 年 11、12 月停产,2019 年总产量 为 2.51 万吨,占嘉能可整体钴产量 54%,占全球总产量的 18%,停产前为全球第一大钴 矿(嘉能可钴资源储量占全球储量约 24%,2019 年产量占全球钴原料产量 33%)。2020Q1 嘉能可钴产量为 0.62 万吨,同比和环比降幅均超过 40%。嘉能可 2020Q1 财报中将 2020 年钴产量指引从 2.9 万吨下调至 2.8 万吨,调整后 2020 年产量同比下降-39%。

2019 年-2020 年上半年 Katanga 产量爬坡不理想,2020 年下半年有望步入正轨。Mutanda 关停后,Katanga 成为嘉能可钴产量主力,但该项目因铀含量超标、干燥度不 足等问题,2019 年-2020 年 Q1 产量爬坡不理想,技改完成后 Katanga 将拥有 30 万吨铜 和 3 万吨钴产能,预计于 2020Q2 完成。虽然 Mutanda 关停导致嘉能可 2020Q1 钴产量 下滑,但仍居全球钴产量首位。

2020 年全球钴供应收缩明确。根据嘉能可 2020Q1 财报给出的产能指引,2020-2022 年嘉能可钴产量分别为 2.8、3.2、3.2 万吨,分别同比-39%、+14%、+0.0%。Mutanda 停 产主要是氧化矿开采完毕,硫化矿开采不具经济性,而目前大型铜钴矿硫化矿建设未有 成熟方案,预计 Mutanda 将停产至 2022 年;从嘉能可给出 2022 年产量指引没有增加亦 可印证。因此,2020 年全球钴供应收缩明确。

疑问 2:钴价回升后,Mutanda 是否会复产?

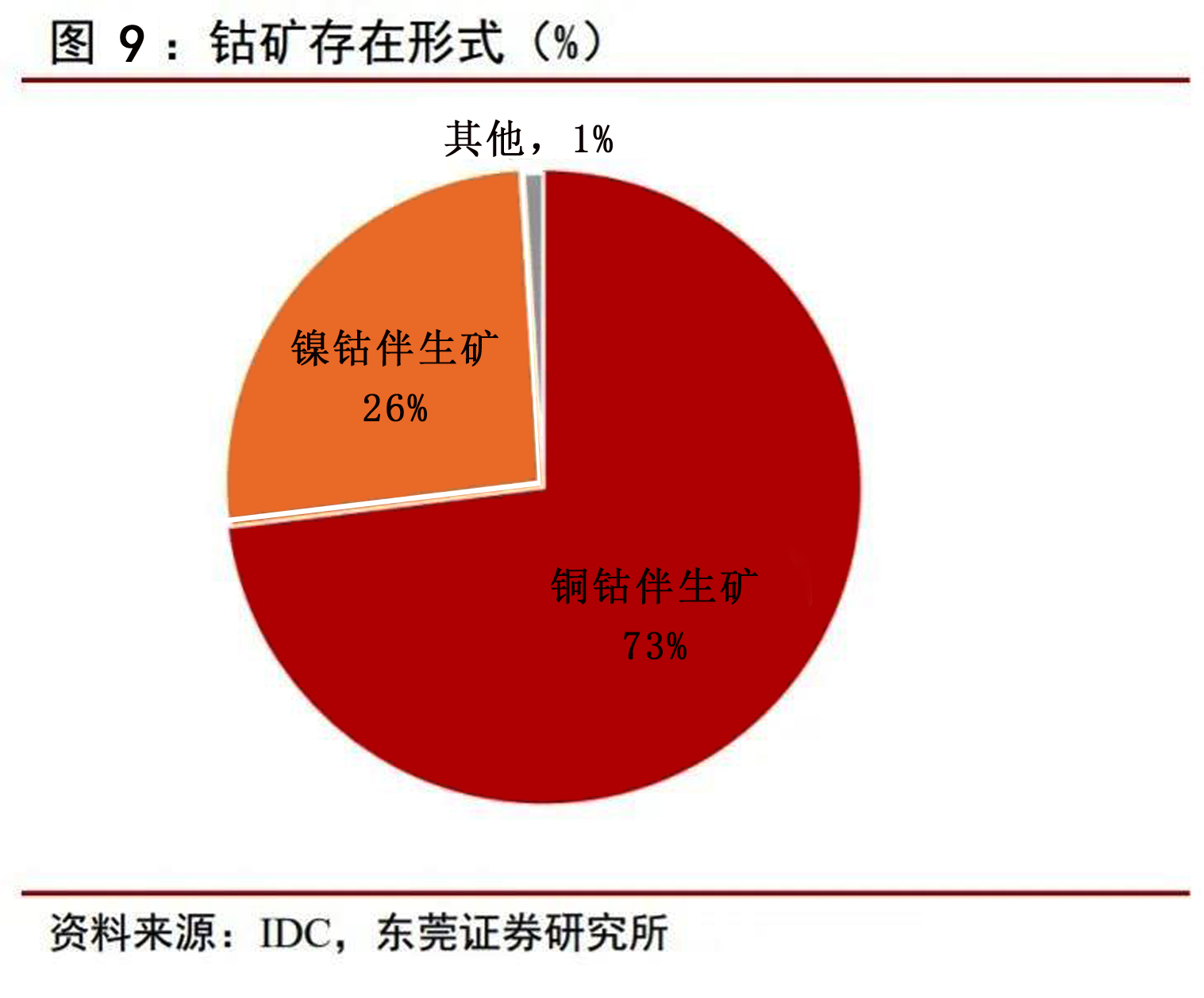

钴产量更大程度上依附于铜矿开采的经济性。73%的钴以铜钴半生矿形式存在,26% 以镍钴伴生矿存在,单独的钴矿占比低于 1%,因此钴产量一定程度上会受到铜、镍产 量的影响;而铜钴矿中钴的品位远高于镍钴矿(铜钴矿品位一般是 0.XX%,镍钴矿品位 一般为 0.0X%),因此钴产量受铜产量影响更大,更依附于铜开采的经济性。Mutanda 是 铜钴半生矿,因此,Mutanda 停产更可能是其铜矿开采不再经济性;从嘉能可调整 EBITDA 拆分情况看,钴贡献极小,嘉能可不太可能仅因钴价上升而重启生产。

根据嘉能可披露的 2019 年非洲铜资产调整 EBIT 为-12.79 亿美元,调整 EBITDA 为3.49 亿美元,其非洲资产包括 Mutanda、Katanga 两个铜钴项目和 Mopani 铜项目。根据 嘉能可 2019H1 披露的部分非洲铜资产现金成本水平,估计 Mutanda2019 年 H1 现金成 本(扣除钴收入)约 5.2 美元/磅,生产不再具备经济性。

3.3 长订单的影响

长定单有望消化嘉能可现有库存。2019 年以来,嘉能可签订多份钴供应长单,包括 三星、SKI、优美科、格林美等,并为加拿大第一钴业生产硫酸钴提供钴材料。根据 Benchmark 披露,2020 年格林美与优美科长单合计占嘉能可刚果(金)钴产量 85%,据 此推断 2020 年优美科长单量或达 0.975 万吨。

我们作以下假设:1、特斯拉从 2021 年开始采购,每年采购 0.6 万吨钴;2、根据华 友钴业董秘对投资者回答,一吨硫酸钴需要 10.75 吨 2%钴精矿;3、加拿大第一钴业从 2022 年开始每年生产 5000 吨硫酸钴。

按上述假设,仅上述长订单,2020-2022 年分别为嘉能可带来钴需求 3.22、3.72、3.83 万吨;按 2020Q1 嘉能可披露钴产量指引,2020-2022 年钴产量分别为 2.8、3.2、3.2 万吨;因此,2020-2022 年嘉能可供给缺口分别-0.42、-0.52、-0.63 万吨,考虑穿透采购 趋向,还有其他长订单,嘉能可供给缺口将更大,将有效推动其去库存,叠加当前钴价 低位,库存钴流入现货市场可能性减弱,有助抬升钴价格中枢。3.4 疫情扰动影响

事件:2020 年 7 月 8 日,路透社报道,嘉能可位于刚果(金)的 KCC(Katanga 旗 下)铜钴矿有 6 名工人确认感染新冠肺炎。

主产国刚果(金)新冠肺炎疫情仍存在不确定性。截至 2020 年 7 月 28 日,刚果 (金)累计确诊新冠肺炎病例 8873 例,累计死亡 208 例;未出现连续 14 日新增确诊 0 人的情况,疫情仍在传播。当地时间 7 月 7 日晚间,主要铜钴产地上加丹加省宣布对该 省主要城市卢本巴希实施封城,同时刚果(金)总统宣布将国内紧急状态进行第六次延 长,至 7 月 21 日。刚果(金)国内疫情仍存在不确定性,对铜钴生产运输造成不利影 响。

重要中转国南非疫情仍存不确定性。截至 2020 年 7 月 22 日,南非累计确诊新冠肺 炎病例 381,798 例,累计死亡 5,368 例;6 月 29 日,南非方面称,其最大的城市约翰内 斯堡将面临疫情激增的情况;矿山和工厂的疫情出现爆发。

本次 Katanga 确诊增加供给收紧预期:(1)Mutanda 关停后,Katanga 将贡献嘉能可 2020-2022 年的主要钴产量。Katanga2020 年指引产量 2.4 万吨,占嘉能可总指引产量的 85%,占全球钴供给约 29%,7 月 8 日发生在 Katanga 的确诊病例增加供给收紧期。(2) KCC 项目位于刚果(金)科卢韦齐省,属于中非铜(钴)矿带,RTR、Mutoshi、Deziwa、 SICOMINES 等多个大型矿山均位于 KCC 项目周边,若疫情扩散,多个矿山运行或将受到 影响。疫情扩散的不确定将进一步加剧钴供给端收缩的预期。(3)2019 年刚果(金)产 量占全球钴矿供给的 72%,刚果(金)铜钴矿山分布集中,且本国医疗水平落后的背景之下,疫情扩散会对矿山生产和原料运输的效率造成较大冲击。据海关数据,2020 年 4、5 月进口钴类下降明显,预计下半年原料进口整体偏紧。

钴资源国及消费国疫情发展阶段错位,促进供需改善。全球疫情按照东亚→欧美→ 拉美非的路径进行扩散,目前钴消费国西欧及疫情基本被控制,进入复工复产阶段, 预期消费电子、新能源车需求于 2020 年下半年回暖;而现阶段刚果(金)、南非疫情仍 在蔓延阶段,对钴生产及运输效率产生扰动。由于钴资源国及消费国疫情发展阶段错位, 下半年钴供需不匹配概率在不断提高,供需改善确定性增加。

3.5 全球钴供应预测

根据主要钴矿企业产量指引,预测 2020-2022 年全球钴产量分别为 14.7、16.1、15.9 万吨,同比增速分别为 5%、10%、-1%,增速较 2019 年显著放缓。

4. 2020-2021 年全球钴行业供需格局将显著改善

供给端:(1)钴产量高度集中,个别企业减产或矿山关停将对钴供应有极大影响, 钴产量在价格底部能实现快速收缩;(2)Mutanda 占全球钴产量约 20%,2020 年关停, 大幅改善供应过剩状态;(3)在穿透采购+政府加强管理+钴价底部三重驱动下,刚果(金) 手采矿产量大幅下跌,将趋势性收缩;(4)KCC 位于非洲铜钴成矿带,周边大型铜钴矿 集中,7 月 KCC 矿区确认新增感染 6 人,当地医疗落后,若后续扩散对产量影响极大;(5)刚果(金)、南非疫情未见底,对生产效率及运输效率仍存在扰动,预期下半年钴原料进口偏紧;(6)嘉能可以外的其他企业钴增产量有限,供应增速下降明确。

需求端:(1)消费电子电池(37%)+动力电池(14%)主导钴终端消费;(2)全球 PC 出货量于 2020Q2 回暖,预期未来增速平稳;(3)随着 5G 手机渗透率提升带来换机需求, 2021 年将拉动全球智能手机出货量实现正增长;(4)穿戴设备等新产品带来一定的钴消 费增量;(5)电池“低钴、无钴”方向中期(2025 年前)内对钴需求影响有限;(6)欧 洲新能源车扶持政策加码,6 月销量大增,2020 年有望成为增长元年;(7)新能源 车退坡延缓,国内新能源车销量修复显著;(8)新能源车体量大,产业链长,是中、欧 国家拉动经济的重要抓手。

穿透采购驱使利润向两端集中:(1)下游绕过中游 “冶炼+加工”环节直接向矿企 采购钴,中游将向代工厂角色转换,中游企业利润压缩,利润向上、下游两端集中,同 时中游备库需求减少,降低钴需求弹性;(2)穿透采购使供需信息对接更准确,减少供 需错配,降低钴价波动,使价格更能反映供需关系。